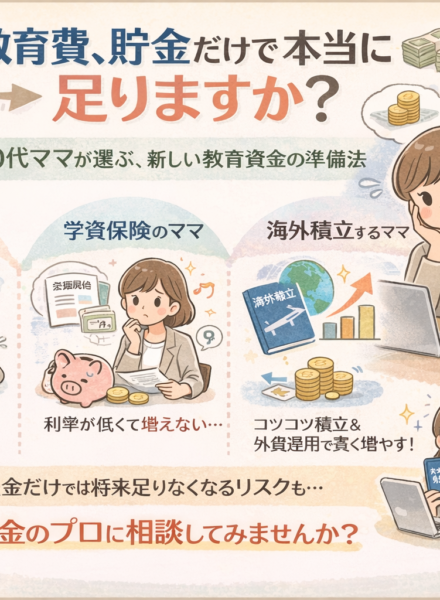

「教育費、貯金だけで本当に足りますか?」働く30代ママが選ぶ、新しい教育資金の準備法

目次

子供の未来を守りたい。でも、何から始めればいいか分からないあなたへ

「大学まで、いくらかかるんだろう…」 「毎月コツコツ貯金してるけど、これで足りるのかな…」 「投資って怖いイメージ。でも、このままじゃ不安…」

Instagramで教育費の情報を見るたびに、不安になっていませんか?

実は今、あなたと同じ30代の働くママたちの間で、「海外積立投資」という新しい教育資金準備の方法が広がっています。

これは、毎月コツコツ積み立てながら、銀行預金の何十倍も増える可能性がある方法。しかも、万が一のときの保障もついている。

「そんな都合のいい話、怪しくない?」

そう思うのは当然です。だからこそ、このページでは良いことだけでなく、デメリットも正直にお伝えします。

あなたが「子供のために、本当に良い選択」ができるように理解することが必要です。

なぜ今、30代ママが「海外積立投資」を選ぶのか

教育費の現実:銀行預金だけでは、足りない

文部科学省の調査によると、子供一人あたりの教育費は以下の通りです。

【幼稚園から大学までの教育費】

- すべて公立:約1,000万円

- 高校まで公立・大学私立:約1,300万円

- 中学から私立:約1,800万円

- すべて私立:約2,500万円

これに塾や習い事を含めると、さらに数百万円。想像以上に高額です。

毎月3万円を18年間貯金しても…648万円

「毎月3万円も貯めてるから大丈夫」そう思っていませんか?

でも、計算してみてください。

- 毎月3万円 × 12ヶ月 × 18年 = 648万円

- 必要額(公立中心)= 約1,000万円

- 不足額 = 約350万円

しかも、これは銀行預金の金利が0.001%の場合。利息はほぼゼロです。

物価が上がれば、貯金の価値は「減る」

日本でも物価が上昇しています。18年後、大学の学費が今より20%高くなっていたら?と思うと「毎月3万円も貯めてるから大丈夫」では済まされない状況となり、お子様が「大学へ行って○○になる」と言ったとしましょう。そのお子様の夢を諦めさせる状況になってしまいます。

そのため貯金の金額は変わらなくても、「買えるもの」は減るといったインフレリスクに直面します。。

ここまでお話をしましたが、日本銀行の政策金利が上がっているとはいっても、銀行の普通預金の金利が0.2%から0.4%と高くなったとはいってもまだ低いのが現状です。更に大学進学のために塾などの習い事に行くとさらにかかるためプラス数百万円と膨大になってきます。

さらにインフレが続いているため、国公立大学の授業料も上昇したり、国公立大学であっても県外の大学に行くとなったら引っ越し代や仕送り代も重なってきます。

国公立大学の授業料についても、山口大学が授業料を年間20%を上げるといったニュースもあります。

「乱暴で稚拙」、山口大の学費値上げで保護者が怒りの会見【山口】さらに将来子供が県外の大学へ進学をするとなれば、教科書代以外にも引っ越し代や仕送りなどの費用も掛かってきますので、また更に膨大となってきます。

海外積立投資が選ばれる3つの理由

なぜ海外積立投資が選ばれるのかといった点について触れていきたいと思います。

理由①:銀行預金の何十倍も「増える可能性」

海外積立投資の期待利回りは、年3~7%。銀行預金の金利0.3%と比べると、圧倒的な差です。

【毎月3万円×18年間の比較】

- 銀行預金(金利0.3%):約777万円

- 海外積立投資(年利5%想定):約1,015万円

- 差額:約238万円

同じ毎月3万円でも、238万円の差。この差は、海外積立投資を扱っている代理店によってはもう少し大きくなり、子供の留学費用や、私立大学の学費になります。

理由②:忙しいママでも続けられる「自動化」

「投資って、毎日チェックしなきゃいけないんでしょ?」

いいえ、違います。海外積立投資は、一度設定すれば毎月自動で積み立てられます。

- 銀行口座から自動引き落とし

- プロが運用してくれる

- あなたがすることは、年に1~2回レポートを確認するだけ

子育てや仕事で忙しいママでも、「ほったらかし」で続けられます。

理由③:万が一のときの「保障」もついている

海外積立投資をオフショア保険と組み合わせれば、あなたや配偶者に万が一のことがあっても、子供の教育資金は守られます。

海外積立投資については保険会社の積立とファンド会社の積立で違ってきますが、保険会社のものであれば長期運用をすることでロイヤリティボーナスが発生するので、今まで支払った手数料もロイヤリティボーナスと相殺することで、手数料を小さくすることができます。

保障の例については以下の通りです。

保障内容の例:

- 契約者(親)が亡くなった場合:残りの積立期間分の保険金が支払われる

- 子供は確実に教育を受けられる

「貯蓄」と「保険」、両方の機能を持つのが大きな特徴です。

ここまで説明しましたが、教育資金については人生の3大資金と言われるように大きな金額が掛かってきます。銀行預金については、日本銀行の政策金利が上がっているとはいっても0.2%~0.4%です。

だったらNISAでいいのではないかと思うかもしれません。

NISAについてはほったらかしで大丈夫といった点は共通していいることや非課税であること、海外積立投資と違い手数料は小さい….確かに魅力があります。

ただ、投資信託については金融庁が選定したものに限られることや選ぶのもほったらかしというと違います。

海外積立投資については世界中の金融資産にアクセスできることやIFA(代理店)経由での投資が一般的ですので、選ぶのもIFAのファンドマネージャーが選んでくれます。NISAについては自分で選ばなければいけないといった点もありますし、利回りがNISAより高いといった点は大きな違いです。

このように言うと確かにまだ不安や「モヤモヤ」もあるかと思いますので次で説明していきます。

でも、不安ですよね。あなたの「モヤモヤ」に、正直に答えます

不安①:「投資って、損するんじゃないの?」

正直に言います。元本保証ではありません。

短期的には、市場の変動で資産が減ることもあります。

でも、過去のデータを見てください。15年以上の長期投資では、ほとんどのケースでプラスのリターンになっています。

リスクを減らす3つのポイント:

- 長期で続ける(15年以上)

- 焦って途中解約しない

- 世界中に分散投資する

「短期で儲けよう」ではなく、「長期でコツコツ」が成功の秘訣です。

不安②:「情報が多すぎて、何が正しいか分からない」

Instagram、YouTube、ブログ…情報が多すぎて、何を信じればいいか分かりませんよね。

信頼できる情報の見分け方:

- ❌「絶対儲かる」「元本保証」と言い切る

- ❌ 良いことしか言わない

- ❌ リスク説明がない

- ✅ メリット・デメリット両方を説明

- ✅ 実績や運用歴が明確

- ✅ 金融ライセンスを保有

❌が付いている情報はいくら専門家であっても、あまり知らないケースが多いです。

このページでも、良いことだけでなく、「海外積立投資、メリットとデメリットを正直に比較」でデメリットやリスクも包み隠さずお伝えしています。

不安③:「専門用語が難しい…」

「年利」「複利」「ファンド」「オフショア」…

専門用語だらけで、頭が痛くなりますよね。

だからこそ、無料相談では専門用語を使わず、ママ友と話すような感覚で、分かりやすくご説明します。

「分からないことは、何度でも聞いてください」

これが私たちのポリシーです。

不安④:「夫を説得できるかな…」

「妻が投資なんて」と言われそう。そんな不安、よく分かります。

でも、教育資金は家族全体の問題。夫婦で納得して決めるべきことです。

夫を説得する3つのポイント:

- 具体的な数字を見せる(シミュレーション結果)

- 銀行預金との比較を示す

- 一緒に無料相談に参加する

実際、無料相談に夫婦で参加される方が7割以上。夫も納得した上で始められます。

海外積立投資、メリットとデメリットを正直に比較

メリット①:銀行預金より圧倒的に増える可能性

年利5%の複利効果:

- 10年後:積立額360万円 → 約466万円(+106万円)

- 15年後:積立額540万円 → 約801万円(+261万円)

- 18年後:積立額648万円 → 約1,015万円(+367万円)

時間が経つほど、複利効果で加速度的に増えます。

メリット②:世界中に分散投資でリスク軽減

日本だけに投資すると、日本経済が停滞すればあなたの資産も減ります。

でも、海外積立投資なら、アメリカ、ヨーロッパ、アジアなど世界中に分散投資。一つの国の経済が悪化しても、影響を最小限に抑えられます。

メリット③:プロが運用、ママは「ほったらかし」でOK

毎日、株価をチェックする必要はありません。プロのファンドマネージャーがあなたの代わりに運用してくれます。

あなたがすることは、毎月自動引き落としで積み立てるだけ。

デメリット①:元本保証ではない

これは投資である以上、避けられません。短期的には市場の変動で資産が減ることもあります。

ただし、15年以上の長期投資では、過去データ上、ほとんどのケースでプラスになっています。

デメリット②:途中で解約すると、損をする

海外積立投資は、15~20年の長期プランです。途中で解約すると、手数料がかかったり、元本割れするリスクが高いです。

だからこそ、「本当に続けられる金額」で始めることが重要。

無理のない範囲でスタートしましょう。

デメリット③:為替リスクがある

海外積立投資は、多くが米ドルやユーロ建て。為替レートの変動により、円換算の資産額が増減します。

ただし、長期では為替は一定範囲で推移する傾向があり、むしろ円だけで資産を持つリスクを分散できます。

「私にもできる?」よくある質問に答えます

Q1: 毎月いくらから始められますか?

A: 多くのプランは月額2万円~5万円程度から始められます。

「そんなに払えない…」と思うかもしれませんが、家計を見直すと意外と捻出できます。

家計見直しの例:

- 使っていないサブスク解約:月1,000円

- 外食を月1回減らす:月5,000円

- スマホプランの見直し:月2,000円

- 保険の見直し:月5,000円

合計:月13,000円 → 月2万円なら、あと7,000円です。

Q2: 途中で金額を変更できますか?

A: はい、多くのプランで積立額の増減が可能です。

ただ初期口座期間(約2年間)については減額ができませんのでその点は考慮しておくと良いでしょう。

ただし、減額には条件がある場合もあるので、契約前に確認しましょう。

Q3: 本当に安全ですか?

A: 実績のある大手金融機関が運用していますが、信頼できるアドバイザーを通じて契約することが重要です。

信頼できるアドバイザーの見分け方:

- ✅ 金融ライセンス保有

- ✅ 5年以上の実績

- ✅ リスク説明が丁寧

- ✅ 無理な勧誘をしない

- ✅ 契約後のフォローが充実

Q4: 夫に内緒で始められますか?

A: 契約自体は可能ですが、家計からの支出なので、できれば夫婦で話し合って決めるのがベストです。

無料相談には夫婦で参加できるので、一緒に話を聞いて納得した上でスタートするのをおすすめします。

Q5: 途中で解約したくなったらどうなりますか?

A: 解約は可能ですが、契約期間の途中では手数料がかかったり、元本割れする可能性が高いです。

だからこそ、「本当に続けられる金額」「途中で必要にならない金額」で始めることが重要です。

先輩ママたちの声「始めて良かった」

【事例①】Aさん(35歳・会社員・2児の母)

プロフィール:

- 積立期間:5年経過(残り13年)

- 月額積立:3万円

- 積立総額:180万円

- 現在の評価額:約220万円(+40万円)

始めたきっかけ

「長女が小学校に入学するタイミングで、『このままでは大学費用が足りない』と不安になりました。ママ友から海外積立の話を聞いて、説明会に参加したのがきっかけです」

5年後の感想

「最初は『投資って怖い』と思っていましたが、毎月自動で引き落とされるので、気づいたら5年経っていました。途中、コロナ禍で一時的に評価額が下がったときは不安でしたが、今は40万円もプラスになっています。銀行に預けていたら、ほぼ180万円のまま。始めて本当に良かったです」

これから始める人へ

「無理のない金額で始めることと、短期的な値動きに一喜一憂しないことが大切です。長期目線で見守る姿勢が成功の秘訣だと思います」

【事例②】Bさん(32歳・専業主婦・1児の母)

プロフィール:

- 積立期間:3年経過(残り15年)

- 月額積立:2万円

- 積立総額:72万円

- 現在の評価額:約80万円(+8万円)

始めたきっかけ

「夫が『投資も考えよう』と提案してくれて、夫婦で説明を聞きに行きました。最初は『専業主婦の私が投資なんて…』と思っていましたが、夫が『子供の未来のための投資は夫婦で考えるべきこと』と言ってくれて、背中を押されました」

3年後の感想

「月2万円でも、3年で8万円増えているのを見ると、『始めて良かった』と実感します。子供の成長と一緒に、資産も育っていく感覚が嬉しいです」

これから始める人へ

「専業主婦だからといって遠慮する必要はありません。子供の教育は夫婦で考えるべきこと。まずは夫婦で一緒に話を聞くことをおすすめします」

【失敗事例】Cさん(38歳・パート・2児の母)

プロフィール:

- 積立期間:2年で解約

- 月額積立:5万円(当初)

- 解約返戻金:約60万円(積立額120万円に対して)

- 損失:約60万円

失敗の原因

「ママ友が『絶対儲かるよ』と勧めてくれて、深く考えずに月5万円で契約しました。でも、夫の収入が減って生活が苦しくなり、2年で解約せざるを得ませんでした。途中解約のペナルティで、積立額の半分しか戻ってこなかったのがショックです」

後悔していること

「もっと無理のない金額(月2~3万円)で始めていれば、続けられたと思います。『儲かる』という言葉に飛びつかず、自分の家計をしっかり見て判断すべきでした」

先輩ママたちに共通しているのは、「最初は不安だったけれど、始めてみて本当に良かった」という声です。成功のカギは、無理のない金額で長期継続すること。月2万円でも3万円でも、コツコツ続ければ確実に資産は育ちます。

一方で、Cさんの失敗事例が教えてくれるのは、「儲かる」という言葉に飛びつかず、自分の家計としっかり向き合うことの大切さ。途中解約は大きな損失につながります。

あなたも、AさんやBさんのように「あのとき始めて良かった」と言える日が来るはずです。大切なのは、今日という日に一歩踏み出す勇気。完璧を目指す必要はありません。まずは無料相談で、あなたに合った現実的なプランを一緒に考えてみませんか?

今すぐ始めるべき3つの理由

理由①:1年早く始めるだけで、数十万円の差

複利の力は、時間が長いほど大きくなります。

【毎月3万円、年利5%の場合】

- 18年間積立:約1,015万円

- 17年間積立:約953万円

- たった1年の差:約62万円

「来年から始めよう」と思っているなら、今年から始めるだけで数十万円得する計算になります。

理由②:子供が小さい今だからこそ、時間を味方にできる

子供が0歳なら18年、3歳なら15年、小学生ならもっと短い期間しかありません。

時間が長ければ長いほど、複利の効果は大きくなります。

だからこそ、「いつか」ではなく「今」始めることが、最も賢い選択なのです。

理由③:無料相談・サポートが充実している「今」を逃さないで

今、多くの金融機関やアドバイザーが、教育資金準備に力を入れています。

無料相談やシミュレーション、手厚いサポートが受けられるのは、まさに今です。

この機会を逃すと、次にいつ同じサポートが受けられるか分かりません。

無料相談の流れ(所要時間60~90分)

ステップ①:ヒアリング(15分)

まずは、あなたの家族構成、現在の貯蓄状況、教育費の目標額などをお聞きします。

「こんな状況で恥ずかしい…」なんて思わなくて大丈夫。どんな状況でも、一緒に最適な方法を考えます。

ステップ②:シミュレーション提示(30分)

ヒアリング内容をもとに、具体的なシミュレーション結果をお見せします。

シミュレーション内容:

- 毎月○万円を○年間積み立てると、○万円になる可能性

- 銀行預金との比較

- 他の選択肢(つみたてNISA、学資保険)との比較

具体的な数字で、未来が見えるようになります。

ステップ③:質疑応答・相談(30分)

シミュレーションを見て、疑問や不安が出てくるはず。ここで、遠慮なく何でも質問してください。

- 「夫を説得するには、どう説明すればいい?」

- 「本当にこの金額で大丈夫?」

- 「途中で辞めたくなったらどうすれば?」

どんな質問でもOKです。

ステップ④:次のアクション決定(15分)

相談の最後に、「今日から何をすればいいか」を一緒に決めます。

もちろん、「もう少し考えます」でもまったく問題ありません。

無理な勧誘は一切しませんので、安心してください。

無料相談に関するQ&A

Q: 本当に無料ですか?

A: はい、完全無料です。相談したからといって、契約する義務は一切ありません。「話だけ聞いてみたい」という方も大歓迎です。

Q: オンラインでも相談できますか?

A: もちろんです。ZoomやLINEビデオ通話などで、ご自宅から気軽に相談できます。小さなお子様がいても、自宅なら安心ですよね。

Q: 夫も一緒に参加できますか?

A: ぜひご夫婦でご参加ください!教育資金は家族全体の問題なので、ご夫婦で納得した上で決めるのがベストです。

Q: 相談したら、必ず契約しなきゃいけませんか?

A: いいえ、まったくそんなことはありません。相談だけで終わる方もたくさんいらっしゃいます。

私たちは「本当にあなたに合っているか」を最優先に考えますので、合わないと判断したら正直にお伝えします。

Q: 子供が泣いたらどうしよう…

A: 大丈夫です!お子様が泣いても、途中で授乳やオムツ替えがあっても、柔軟に対応します。

むしろ、「子育て中のママ」だからこその悩みを、私たちは一番理解しています。

最後に:子供の未来に、今できること

ここまで読んでくださって、本当にありがとうございました。

あなたは今、お子さんの未来のために「何かできることはないか」と真剣に考えているはずです。

その気持ちだけで、あなたは素晴らしい親です。

でも、「考えるだけ」では、未来は変わりません。

大切なのは、「一歩踏み出す勇気」です。

18年後、子供に笑顔で言える未来を

18年後、お子さんが「大学に行きたい」「留学したい」「やりたいことがある」と言ったとき、あなたはどう答えますか?

「ごめんね、お金がなくて…」

それとも、

「大丈夫、ちゃんと準備してあるよ」

今、あなたがする選択が、18年後のその答えを決めます。

「完璧」を目指さなくていい。「一歩」だけでいい

海外積立投資が、すべての家庭に最適とは限りません。

でも、少なくとも「選択肢の一つとして知っておく」ことは、絶対に損ではありません。

完璧な準備ができるまで待つ必要はありません。

- まずは、無料相談で話を聞くだけでもいい

- シミュレーションを見るだけでもいい

- あなたにできる「一歩」を、今日踏み出してみませんか?

子供の未来は、あなたの「今」が作る

子供の未来を作るのは、18年後のあなたではありません。

今、この瞬間のあなたです。

貯金を続けるのか。 投資を始めるのか。 それとも、何もしないのか。

その選択が、子供の未来を大きく変えます。

今すぐ無料相談を予約する

子供の未来のために、今日から動き出しませんか?

まずは無料相談で、あなた専用のシミュレーションを確認してみてください。

✅ 相談は完全無料

✅ オンラインOK(自宅から参加可能)

✅ 無理な勧誘は一切なし

✅ 夫婦での参加も大歓迎

✅ お子様連れOK

お問い合わせ先

【追伸】

「来月から始めよう」

「もう少し調べてから…」

そう思って、何ヶ月も経っていませんか?

時間は、お金では買えません。

でも、今日という日は、二度と戻ってきません。

子供の笑顔のために。

あなた自身の安心のために。

今日、この瞬間から、一歩踏み出してみませんか?

私たちは、あなたの「一歩」を全力でサポートします。

無料相談のご予約、心よりお待ちしています。

【ママ友に教えてあげてください】

もし、このページが少しでも役に立ったら、同じように悩んでいるママ友にも教えてあげてください。

LINEやInstagramで、このページをシェアしていただけると嬉しいです。

一人でも多くのママが、教育費の不安から解放されますように。

この記事へのコメントはありません。